社会人の皆さん、ふるさと納税してますか?

もちろんしてますよね(にっこり

ふるさと納税するにあたり気になるのが、自分がいくらまで寄付しても損しないのかと言う、「ふるさと納税限度額」

給与収入だけだと、ふるさと納税サイトの見積りで簡単に概要が出せたりします。

最近は副業による収入がある方も増えてきたかと思います。

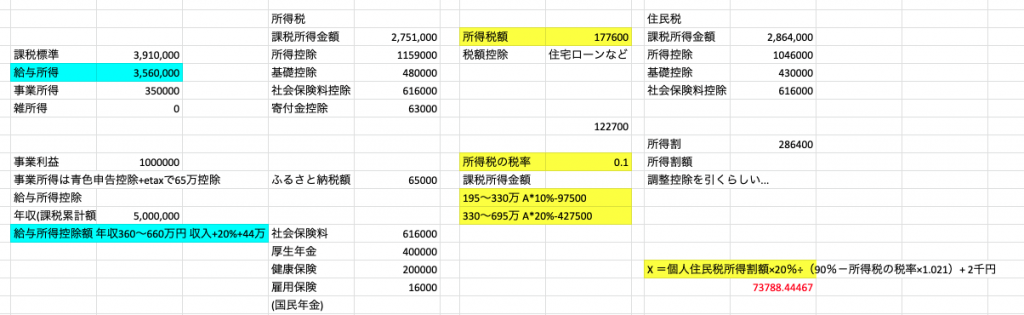

今回は独身(共働き)に絞って給与収入と副業による個人事業収入(もしくは雑所得)がある場合の、ふるさと納税限度額の求め方を紐解いていこうと思います。理屈がわかれば扶養家族がいる場合や雑所得の場合も計算できるかと思います。

※素人のため間違いがある可能性もございます。最終的には元の計算を参照し、個人の責任のもと判断をお願いします。指摘は歓迎です。

ちなみに個人事業収入がある場合も、青色申告控除内の利益(e-taxで65万円)で収まっている場合は正社員収入のみの計算で良いです。(赤字で損益通算する場合は考慮必要)

詳しくはFP検定3級の本(タックスプランニングの項目)とかがオススメです。

私は暗記が多そうなので受験はやめましたが、体系的にまとまっていて良いです。

他の項目もプランニングする上では役立ちます。

税金は複雑にすることによって、節税方法が分かりにくくなってます(暴論)

とはいえ実はちゃんと紐解いて行くと重課税だったりと所得の再分配のための工夫が沢山組み込まれている。とも言えます。

ふるさと納税限度額の計算方法

早速求めていきましょう

所得税からの控除 = (ふるさと納税額-2,000円)×「所得税の税率」所得税からの控除額は、上記①の計算式で決まります。なお、控除の対象となるふるさと納税額は、総所得金額等の40%が上限です。※平成49年中の寄附までは、所得税の税率は復興特別所得税の税率を加えた率となります。※所得税の税率は、課税所得の増加に応じて高くなるように設定されており、その納税者に適用される税率を用います。所得税の税率について(国税庁)別ウィンドウで開きます

総務省 ふるさと納税の仕組み

住民税からの控除には「基本分」と「特例分」があり、それぞれ以下のように決まります。

②住民税からの控除(基本分) = (ふるさと納税額-2,000円)×10%住民税からの控除の基本分は、上記②の計算式で決まります。なお、控除の対象となるふるさと納税額は、総所得金額等の30%が上限です。③住民税からの控除(特例分) = (ふるさと納税額 – 2,000円)×(100% – 10%(基本分) – 所得税の税率)住民税からの控除の特例分は、この特例分が住民税所得割額の2割を超えない場合は、上記③の計算式で決まります。上記③における所得税の税率は、個人住民税の課税所得金額から人的控除差調整額を差し引いた金額により求めた所得税の税率であり、上記①の所得税の税率と異なる場合があります。③’住民税からの控除(特例分) = (住民税所得割額)×20%特例分(③で計算した場合の特例分)が住民税所得割額の2割を超える場合は、上記③’の計算式となります。この場合、①、②及び③’の3つの控除を合計しても(ふるさと納税額-2,000円)の全額が控除されず、実質負担額は2,000円を超えます。

は???(キレそう)

3種類の合計がふるさと納税限度額になります…これを1つの式にすると以下になります

X =個人住民税所得割額×20%÷(90%-所得税の税率×1.021)+ 2千円

和光市 ふるさと納税の上限額の計算方法

キーワードは「所得税の税率」「個人住民税所得割額」です

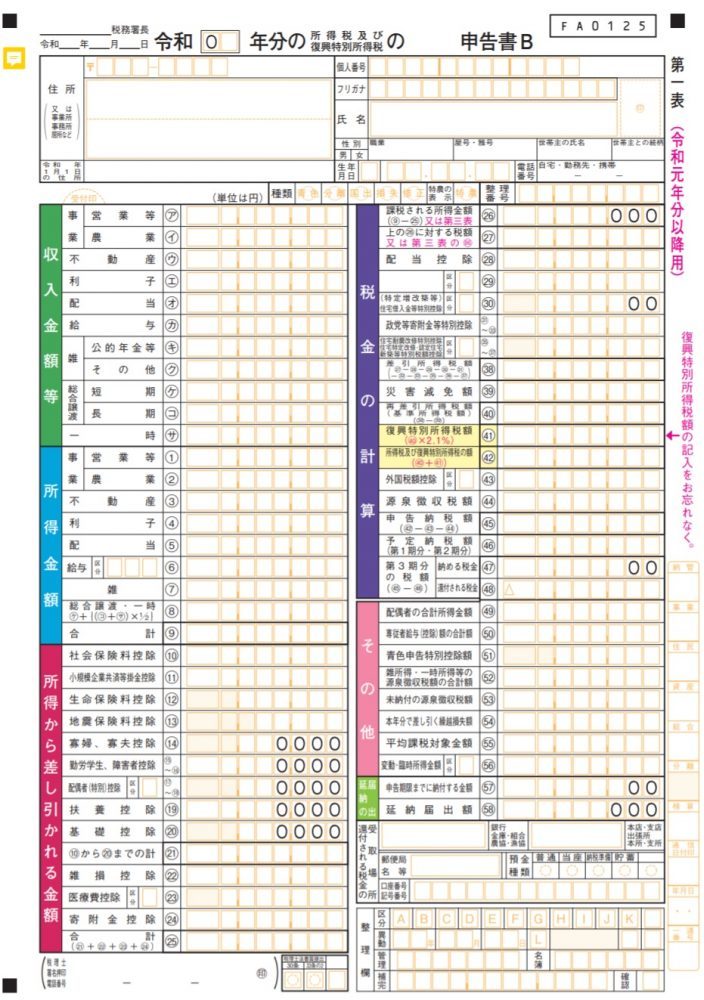

給与所得に加え、事業所得や雑所得がある場合、ふるさと納税限度額を求めるにはある確定申告書Bに沿って所得を整理する必要があります。(長い道のりですが頑張りましょう)

大体の流れ

大体の流れは以下の通りです。ピンポイントで考えると立ち位置がわからなくなりますが、どこの計算をしているかわかることで少し紐解けてきます。

- 色々な収入から所得を計算して合計する「課税標準額」

- 課税標準額 – 色々な控除課税所得=課税所得金額(所得税)

- 課税所得金額→所得税額

- ここで「所得税の税率」が分かる

- 住民税も2,3を行う

- ここで「個人住民税所得割額」が分かる

- (ようやく)ふるさと納税限度額の算出ができる

それぞれ計算する場合はExcelやスプレッドシートなどに細かく区切りながら入れていくとわかりやすいです。

(途中で気づいたけど最新版ではない…番号が少しずれている)

所得の概要

所得には10種類ありますが、今回ピックアップするのは、総合課税(※)の中でも

- 給与所得 源泉徴収される給与収入(正社員やアルバイトなど)

- 事業所得 開業届を出し事業を営んで得る所得(個人事業主)

- 雑所得 仮想通貨の利益や個人事業として営んでいない場合の所得

をピックアップします。

※総合課税は所得の合計に対して税金がかかる。確定申告が必要なケース多い

分離課税は個別に税金がかかる、受け取る時点で税金が引かれているケースが多く確定申告不要なパターン多い

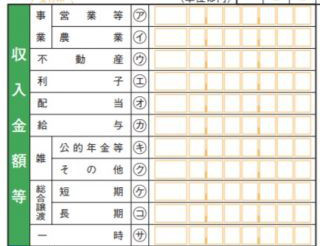

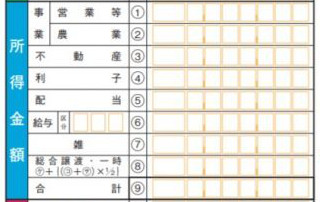

確定申告書Bにも総合課税の8種が項目として載ってます

余談

株をやってると、「株式等に関わる譲渡所得(分離課税)」「配当所得(総合課税)」がありますが、特定口座かつ源泉徴収ありにしていると基本的に申告分離課税となり今回考慮は不要になります。(源泉徴収なしだと利益が出た場合確定申告必要です)

※厳密に言うと確定申告することで還付を受けることもできるようです。(参考)ただ配当所得とかってみんなそんなにもらってない(申告しても還付される額が少ない配当の3%くらい?)と思うので省略します。

給与所得の計算

確定申告書で言う、収入金額等の「給与」㋕

俗に言う年収になります。源泉徴収票で言う「支払金額」です。今回の計算で「給与所得控除後の金額」(給与所得)を出します。

源泉徴収票もらう前に計算したい場合は基本的に総支給額の合計になります。通勤手当などの非課税所得は除外が必要です。

人事労務freeeなど気の利いた給与明細だと、その年の累計課税所得が表示されていたりします。

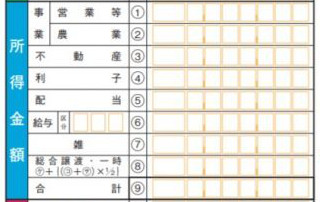

給与所得を求めていきます。確定申告書Bの所得金額の給与⑥の部分

給与所得 = 給与 – 給与所得控除額

この辺は色々なサイトで紹介されています。

年収500万円の場合 給与所得は356万になる。

| 給与等の収入金額 | 給与所得控除額 |

| 1,625,000円まで | 550,000円 |

| 1,625,001円から1,800,000円まで | 収入金額×40%-100,000円 |

| 1,800,001円から3,600,000円まで | 収入金額×30%+80,000円 |

| 3,600,001円から6,600,000円まで | 収入金額×20%+440,000円 |

| 6,600,001円から8,500,000円まで | 収入金額×10%+1,100,000円 |

| 8,500,001円以上 | 1,950,000円(上限) |

給与所得控除はサラリーマンの特権で、スーツ代とかかかるから一定額控除するよという考え方らしいです。

ここでも累進課税の考え方で、所得が増えていくと控除の割合が減っていきます。ただ境界線を超えたからと言って急に控除は減らず、緩やかに減っていきます。参考:給与所得控除額のグラフ

ここで求めた給与所得を他の所得と合わせることで所得の合計が出てきます。

確定申告書Bでいうと合計⑨

次項で他の所得も計算していきましょう。

個人事業の所得計算

まず収入 事業営業等㋐の部分、ここは純粋に売上です。

200万の売上ならそのまま金額を書きます。

次に所得の事業 営業等①の部分を求めていきます

例えば

- 売上200万

- 経費100万

- 青色申告控除65万(複式簿記かつe-taxによる確定申告)

- の場合事業所得は35万円になります。

個人事業は必要な出費は経費にできるかつ、青色申告控除で最大65万は所得を圧縮することができます。

個人事業でどこまで経費にしてよいかは別途勉強して下さい。

雑所得の計算

雑所得は10種類の収入のうち9種に当てはまらないものを指します。

仮想通貨の利益や開業してない場合の講演料やフリマの売上など

そして給与所得のみの方は20万円以下なら申告不要です。

雑収入 – 経費 = 雑所得

>(2) 給与を1か所から受けていて、かつ、その給与の全部が源泉徴収の対象となる場合において、各種の所得金額(給与所得、退職所得を除く。)の合計額が20万円を超える

国税庁 確定申告が必要な方

例えば仮想通貨で50万円儲かった(経費は0)場合は、雑収入50万、雑所得50万

フリマ等で売上30万で仕入れ原価等の経費が20万の場合は雑収入30万、雑所得10万となり給与所得しかない方は申告不要です。個人事業もやってる場合は雑所得を含めましょう。

所得の合計「課税標準額」を計算する

給与所得、事業所得、雑所得をそれぞれ合計しましょう。

他に収入がある場合や損益通算はここには載せないですが計算しましょう。

ここで求めた所得の合計を課税標準額といい次項で使っていきます。

課税標準額から所得控除を引いて課税所得(所得税)を計算する

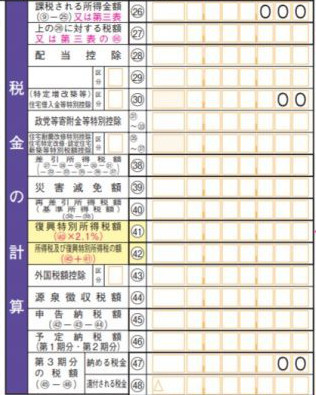

確定申告書Bの所得から差し引かれる金額の合計㉕を計算します

積めば積めるだけ所得が減り税金が減るので積んでいきましょう。

逆に例年よりここが変わる場合はふるさと納税限度額も下がるので注意が必要。

(我が家はパートナーの歯科矯正による医療費控除の考慮が漏れてふるさと納税しすぎました…)

社会保険料控除は健康保険、厚生年金、雇用保険の払った合計額です。源泉徴収票から求めましょう。年度内の場合は仮で計算します。

6月以降で給与が大幅に変わってなければ月額の社会保険料も変わらないはずです。

大体年収の14.22%とも言われています。参考

その他基本的には年末調整するときに聞かれる項目なので、省略します。

ちなみに所得税の基礎控除は(合計所得金額2,400万円以下の場合)48万に変わりました

転職で一時的に国民年金を払った場合はここで足しましょう。

最後に寄付金控除㉔。本記事の趣旨はここの限度額を求めることなので一旦空欄にします。

ここを最大限積む事によって(ここでは所得税の)節税に繋がります。

所得税の計算

いよいよ所得税を出していきます。なんかふるさと納税限度額の計算なのに、確定申告書Bの書き方の解説してるみたい…

課税される所得金額㉖は所得の合計⑨ – 控除される金額の合計㉕です

㉗は俗に言う所得税額です。給与所得の場合は給与から天引され年末調整されます。事業所得や雑所得がある場合は多少変わります。

課税される所得金額㉖の金額を下に当てはめて税額を計算します。

ここで当てはまる所得税率がふるさと納税の限度額で使います!!!(ようやく出番が来た)

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円 から 1,949,000円まで | 5% | 0円 |

| 1,950,000円 から 3,299,000円まで | 10% | 97,500円 |

| 3,300,000円 から 6,949,000円まで | 20% | 427,500円 |

| 6,950,000円 から 8,999,000円まで | 23% | 636,000円 |

| 9,000,000円 から 17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円 から 39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円 以上 | 45% | 4,796,000円 |

ちなみにこれもグラフにすると緩やかに変わってます

参考:グラフで見る所得税(税額と実際の所得税率) Ver.2 最高税率45%対応版

よくある所得330万の壁からグッと実質税率の角度が上がってます。

グラフを見て分かる通り所得330万の壁を超えたからと言って税金が階段で変わることわなく、後に計算するふるさと納税限度額においては、中途半端な位置にいるなら超えたほうが若干限度額が増えます(!)

ここでおさらいです。やっとこ所得税の税率がわかりました。

ふるさと納税限度額X

X =個人住民税所得割額×20%÷(90%-所得税の税率×1.021)+ 2千円

個人住民税所得割額を計算する

今までは確定申告書Bを使い「所得税」の税金を計算していました。

ここからは「住民税」の計算になります。確定申告書Bの値を一部参照しますが、住民税そのものは確定申告書Bでは計算していないので注意して下さい。

まず所得税の計算で使った、所得金額の合計⑨と控除される金額の合計㉕もしくは課税される所得金額㉖を使います。

控除の項目は寄付金控除を除いて所得税の控除と同じです。参考

※ふるさと納税は住民税の所得控除額には含まれず、税額控除になるため考慮不要です。参考

住民税の嫌らしさは控除が所得税と若干異なるところ。参考

とはいえ共働きもしくは独身の場合は扶養控除とか配偶者控除がないので、基礎控除の差額5万(少ない)のみ考慮すればOKです。

つまり

住民税の課税所得金額 = 所得金額の合計⑨ – 住民税の控除額の合計

置き換えると

住民税の課税所得金額 = (課税される所得金額㉖ – (寄付金控除を除く)控除される金額の合計㉕ + 5万円)

よくサイトでこんな計算式が出てきて、なんでこうなるんだよって思ってました…

そして

個人住民税所得割額 = 住民税の課税所得金額 ×10%(都道府県税と市町村税の合計)

ちなみに住民税の税率はほぼ10%で住む場所によって変わることはほぼ少ないです。参考

「〇〇民だから住民税高いんだよ〜」って言ってたら「あっ察し」案件です。

課税所得金額というキーワードだけでも所得税と住民税で異なるのがいやらしいところです。検索するときはどちらを調べているか忘れないようにしましょう。

これでようやくふるさと納税限度額が計算できます

ふるさと納税限度額X

X =個人住民税所得割額×20%÷(90%-所得税の税率×1.021)+ 2千円

ちなみに個人住民税所得割額のほうはふるさと納税の金額関係ないですが、所得税率のほうは切り替わるラインにいると変わったりする(はず)ので注意しましょう。

おわりに

ここまでついてこれたでしょうか。私はもうだめです。

私はスプレッドシートで計算式を入れましたが、表を使う部分は数式は使わず都度変更する仕様で妥協しています。これでもエンジニアか?

少し言い訳をすると、税制は直近の基礎控除のように変更があり自分でメンテナンスも必要なので、ある程度自動で出せるよりは、自分で追えることも大事かと思います。

個人事業をやっている場合、年度の途中でふるさと納税限度額を求める難易度はかなり高いですが、12月あたりに利益の着地点を見極め、お得になるふるさと納税限度額を計算しチキンレースにチャレンジしてみてはいかがでしょうか。

ここまで説明しておいて難ですが、手間を考慮するとある程度概算を出して諦めるのも賢い選択でしょうw(それなりに事業所得が増えないと限度額も増えないですし)

これを計算することで多少税金に強くなり皆さんの節税に一歩繋がれば幸いです。